Банкинг за рубежом

Почему лопнул Silicon Valley Bank и почему этого не случится в нашем банке?

Это большие цифры!

Действительно, ситуация с SVB, а затем и Signature Bank стала хедлайнером новостей и даже Президент США сделал отдельное 4-х минутное заявление на счет этого.

И это неудивительно: SVB был 16 по величине активов – 212 миллиардов, а Signature bank – 115 миллиардов долларов США.

Насколько это большие цифры? Для сравнения: активы Сбера – 547 миллиардов долларов, активы Приватбанка в Украине – 15 миллиардов. (Надеюсь ничего не напутал с нолям и курсами обмена валют)

История банка или откуда деньги?

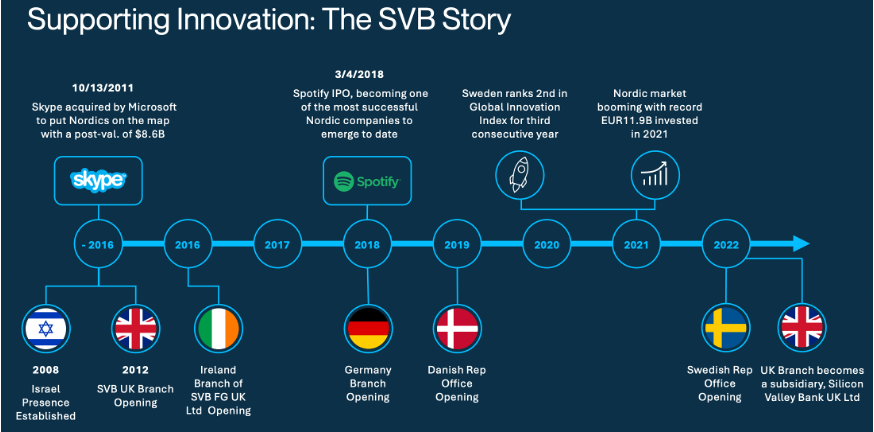

SVB относительно молодой банк – создан в 1983, а Signature bank и того моложе – в 2001 году.

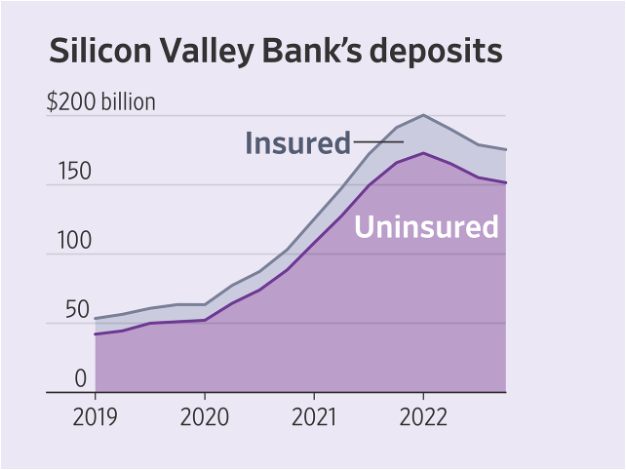

Динамика средств клиентов в SVB была, так скажем, «ровной» до 2020 года.

А за период 2020-2022 гг. сумма средств клиентов в Silicon Valley Bank УТРОИЛАСЬ!

P.S.: Тут я вспоминаю уже свою историю, когда кредитный портфель одного из анализируемых мной банков вырос в 3 раза за год (сразу перед продажей :)) Как вы думаете, какого качества был этот портфель? Но я отвлекся…

Напомню, что в 2020-2021 году Федеральный Резерв США боролся последствиями СOVID-19 для экономики США и вливал очень много денег: каждый месяц выкупая на «напечатанные» деньги государственные облигации и ипотечные ценные бумаги на сумму минимум $120 млрд.

В начале 2021 года президент США Джозеф Байден предложил влить в экономику еще почти $2 трлн (это больше российского ВВП за 2019 год), чтобы обеспечить рынкам бычий тренд на весь год.

После этих вливаний все в США начали очень активно инвестировать в стартапы Силиконовой Долины и, получив средства, стартапы клали их в банки. Silicon Valley Bank специализировался именно на обслуживании стартапов и получил большую часть этих средств на свой баланс.

Откуда взялись проблемы? (будет немного скучно)

Часть 1 (предпосылки)

Средства клиентов в банке – это хорошо! Но сами по себе они деньги не приносят. Банку надо зарабатывать. У банка есть возможность зарабатывать на рисковых продуктах (кредиты, инвестиции) и относительно безрисковых (транзакции, комиссионные продукты).

Стартапы, в отличие от торговых компаний, особой транзакционной активности не имеют и валюту не конвертируют. Кредиты им тоже особо не выдашь, так как залогов нет, а только обещания «иксов». 🙂

Вот SVB банк и решил вложиться в к гос. облигации США и ипотечные бумаги со сроком 5-10 лет.

Неплохо скажете вы? Да, но остатки клиентов были «до востребования», а бумаги с погашением через 5-10 лет.

Поскольку инфляция уж очень сильно начала расти, то в 2022 году Федеральный Резерв начал с ней бороться и сильно поднимать ставку.

Если купить длинную облигацию на маленьких ставках, а потом ставка процента начала быстро расти, то цена облигации будет быстро падать.

Именно это и произошло в SVB – он обнаружил что его активы очень быстро сокращаются, обязательства остаются неизменными.

Все это привело к тому, что в конце 2022 года возникла «дыра», превышающая размер собственного капитала банка…

Где в этот момент был риск-менеджмент банка, спросите вы? А его не было в банке…

Часть 2 (начало конца)

Возможные убытки по ценным бумагам – не самое страшное.

Гораздо страшнее, когда много или все вкладчики требуют свои средства.

Посколько банк был «нишевым», обслуживал клиентов из преимущественно одного сегмента, то кто-то из понимающих и дотошных клиентов обратил внимание на «дыру» и рассказал другому…

Таким образом банк столкнулся с «набегом клиентов», стремящихся забрать свои деньги.

P.S.: Тут я вспоминаю работу в Альфа-Банке, когда публикация в CМИ привела к набегу клиентов, стремящихся забрать средства. Мы по 5 раз в день инкассировали банкомат в отделении (обычная практика 1 раз в 3 дня).

Исходя из вышесказанного, могу предположить, что больших потерь клиентам банка удастся избежать, но средств им придется ждать долго (до погашения бумаг), если не найдется покупатель, готовый своими деньгами закрыть «дыру» и продолжить бизнес банка.

Почему этого бы этого не случилось в нашем банке.

1. Я уже сейчас подбираю людей на ключевые позиции и Chief Risk Manager – одна из первых позиций для найма!

2. Банк будет ориентирован на транзакционный бизнес (платежи, конвертации, комиссионные продукты). Тоесть избегать кредитного риска!

И у меня есть опыт такого банкинга в Европе – 4000 клиентов приносили банку 25 млн евро комиссионного дохода в год.

ВАМ ТАКЖЕ МОЖЕТ ПОНРАВИТЬСЯ

Как обезопаситься от проблем у криптобиржи

Ниже привожу ответ Искусственного интеллекта (GPT Chat) на просьбу сформировать...

Может ли криптобиржа Binance последовать на дно вслед за FTX

Крах криптовалютной биржи FTX - пока последний в серии скандалов...

Может ли ДАО (DAO) создать свой банк?

Одной из задач проекта Crowdfunding Bank является выбор модели для...